一、电力行业整体运行情况

2011年1-10月,国民经济保持平稳较快增长,电力供需整体形势有所好转,但部分地区电力供应仍持续偏紧。具体来看,电力行业投资增速同比仍明显回落,电源投资结构不断优化,电网投资占比逐月提高;新增装机规模超过上年同期,但火电装机容量增速持续偏低;水电出力持续下滑,火电发电量仍保持在较高水平;全社会用电量呈现平稳增长,第三产业用电量增速放缓;行业整体效益有所提升,但因主要燃料价格持续高位运行,电价调整政策对电力生产业盈利提升作用有限,电力生产业与电力供应业盈利能力呈分化态势。

二、电力投资和建设情况

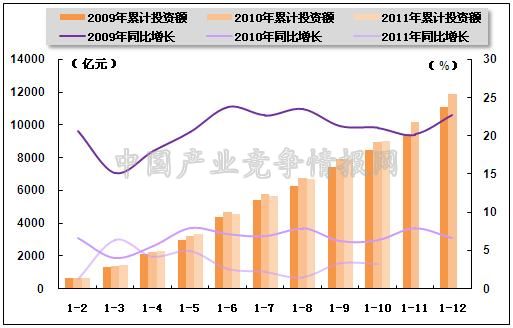

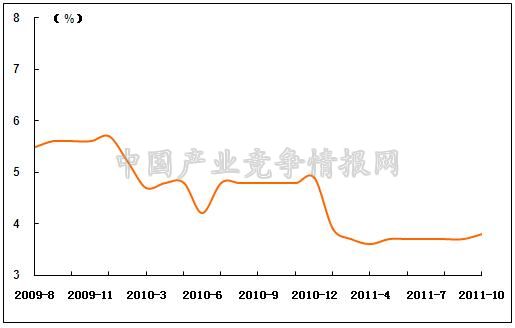

2011年以来,全社会固定资产投资保持较快增长,电力行业投资规模不断扩大,但由于近年来电力项目审批放缓,电力行业投资增速同比明显回落。具体来看,2011年1-10月份,我国固定资产投资(不含农户)241365亿元,同比增长24.9%,增速与1-9月份持平;其中,电力和热力的生产与供应业固定资产投资为9055亿元,同比增长3.3%,增幅与今年1-9月份相比微降0.1个百分点,仍远远低于固定资产投资(不含农户)增速;占固定资产投资(不含农户)的比重为3.8%,但与去年同期相比下降1个百分点。

图1 2009-2011年电力行业各月累计固定资产投资额及同比增长变动趋势比较

图2 2009年8月-2011年10月电力行业各月累计投资占全国总投资比重走势

从电源投资来看,今年以来,电源投资继续向清洁能源倾斜,投资结构不断优化,1-10月份,水电、核电、风电投资额所占比重为67.32%,比上年同期提高4.92个百分点。但因部分风电大省投资有所减少,风电建设投资在整个电源投资中所占比重有所下降。具体来看2011年1-10月份,全国电源基本建设完成投资2428亿元,同比增长2.7%。其中,水电708亿元,同比增长25.8%,所占比重为25.65%,与去年同期相比提高4.71个百分点;火电818亿元,同比下降17.9%,所占比重为29.64%,与去年同期相比降低7.44个百分点;核电600亿元,同比增长26.2%,所占比重为21.74%,与去年同期相比提高4.08个百分点;风电550亿元,同比下降14.0%,所占比重为19.93%,与去年同期相比降低3.87个百分点。

图3 2011年1-10月份电源基本建设投资结构

从电网投资来看,今年年初,电网建设投资步伐放缓,但随着新一轮农村电网改造升级工程的启动及特高压电网建设步伐的加快,电网建设投资同比增速在4月份由负转正,占比逐月提高。具体来看,2011年1-10月份,电网基本建设完成投资2574亿元,与去年同期相比增加325亿元,同比增长14.4%;占电力基本建设投资完成额的比重为48.26%,与1-9月份相比提高0.71个百分点,与去年同期相比提高2.71个百分点。

图4 2009年8月-2011年10月电网基本建设投资占电力基本建设投资完成额比重走势

三、电力生产情况

1、火电装机容量增速持续偏低

2011年1-10月份,全国电源新增生产能力(正式投产)6037万千瓦,比上年同期多投产366万千瓦,主要是第三季度以来新增装机容量比上年同期多330万千瓦左右;其中,水电1014万千瓦,比上年同期少投产144万千瓦;火电4111万千瓦,比上年同期多投产337万千瓦;风电776万千瓦,比上年同期多投产220万千瓦;另外,并网太阳能光伏发电新增27.7万千瓦,比上年同期多投产18.7万千瓦。

截止10月底,全国6000千瓦及以上电厂发电设备容量98466万千瓦,同比增长10.5%。其中,水电19238万千瓦,同比增长8.5%,占总发电设备容量的比重为16.8%;火电74028万千瓦,同比增长9.1%,低于火电发电量增速5.2个百分点,占总发电设备容量的比重为68.1%;核电1191万千瓦,同比增长10.1%,占总发电设备容量的比重为1.81%;风电3913万千瓦,同比增长60.9%,占总发电设备容量的比重为12.85%。

图5 2011年10月末全国发电设备容量结构

2、单月发电量规模回落

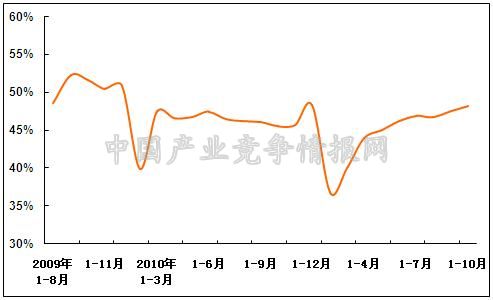

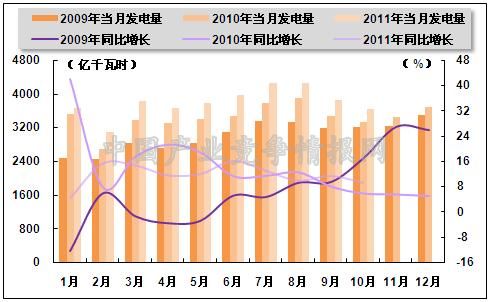

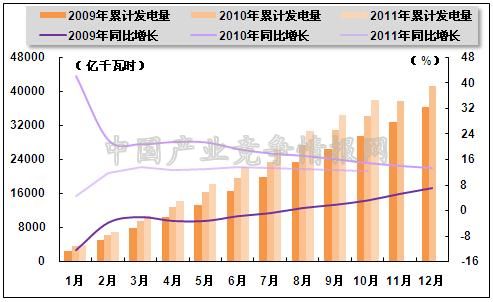

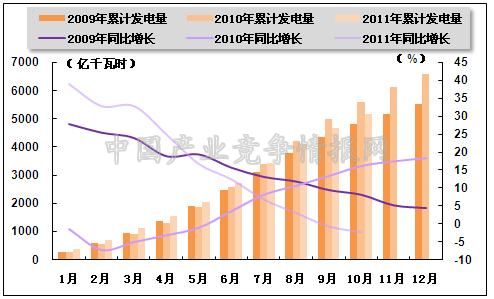

随着电力消费淡季的来临,单月发电量规模继续回落,但累计发电量仍保持较快增速。10月份,全国规模以上发电企业发电量3640亿千瓦时,同比增长9.3%,增速环比下降2.2个百分点;2011年1-10月份,全国规模以上发电企业累计完成发电量38181亿千瓦时,同比增长12.3%,增速与今年1-9月份相比微降0.4个百分点。

图6 2009-2011年各月总发电量及同比增长率变动趋势比较

图7 2009-2011年各月累计总发电量及同比增长率变动趋势比较

3、水电发电量持续下滑

从电源结构来看,受主要流域来水持续偏枯影响,水电出力持续下滑,水电发电量占全部发电量的比重不断下降;火电继续发挥着对电力供应的基础保障作用,其占比则不断提高。具体来看,2011年1-10月份,水电发电量所占比重为13.55%,与去年同期相比下降2.9个百分点;火电发电量所占比重为82.57%,与去年同期相比提高2.56个百分点;核电发电量所占比重为1.89%,与去年同期相比提高0.15个百分点;风电发电量所占比重为1.53%,与去年同期相比提高0.45个百分点。

图8 2011年1-10月份电源结构

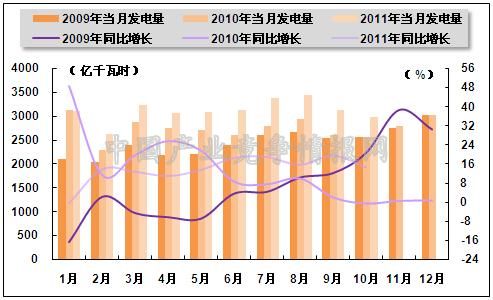

火电生产方面,火电单月发电量继续回落,但受水电出力不足影响,火电发电量仍保持在较高水平。具体来看,10月份,全国共完成火力发电量2990亿千瓦时,同比增长14.5%,增幅环比下降5个百分点;2011年1-10月份,全国累计完成火电发电量31525亿千瓦时,同比增长14.3%,增幅与今年1-9月份相比微降0.1个百分点,与去年同期相比也下降0.1个百分点。

图9 2009-2011年各月火电发电量及同比增长率变动趋势比较

图10 2009-2011年各月累计火电发电量及同比增长率变动趋势比较

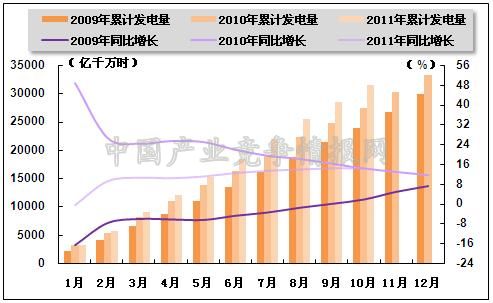

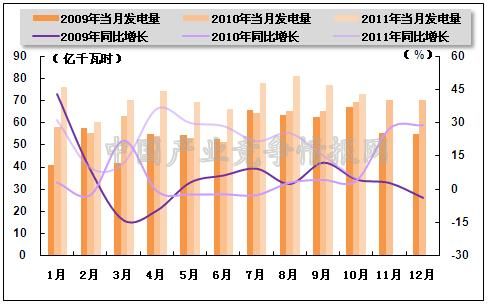

水电生产方面,受西南地区东部、西北东南部降雨偏多影响,10月份全国主要流域来水略有好转,但水电出力仍未恢复,本月水电发电量继续下滑,累计发电量仍呈现负增长。具体来看,10月份,水电发电量501亿千瓦时,同比下降15.2%,降幅比上月收窄5个百分点;2011年1-10月份,水电累计发电5175亿千瓦时,同比下降2.2%。

图11 2009-2011年各月水电发电量及同比增长变动趋势比较

图12 2009-2011年各月累计水电发电量及同比增长变动趋势比较

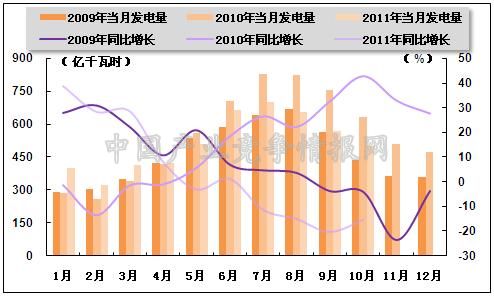

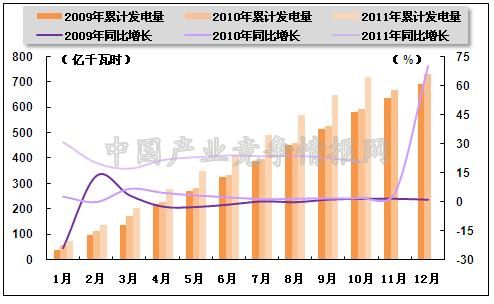

核电生产方面,核电发电量保持较快增速。2011年1-10月份,核电累计完成发电量723亿千瓦时,同比增长20.8%;其中,10月份,全国共完成核电发电量73亿千瓦时,同比增长4.6%。

图13 2009-2011年各月核电发电量及同比增长变动趋势比较

图14 2009-2011年各月累计核电发电量及同比增长变动趋势比较

四、电力供应与销售情况

1、供、售电能力不断增强

我国电网供售电能力及跨区域输送能力不断增强,大范围优化配置资源能力进一步提高。2011年1-10月份,全国电网建设新增220千伏及以上变电容量14504万千伏安、线路长度25187千米。

电网供、售电量保持较快增长。具体来看,2011年1-10月份,全国电网售电量33021亿千瓦时,比去年同期增长12.27%。全国主要电网统调发受电量34051亿千瓦时,最高发受电电力合计64022万千瓦,与去年同期相比分别增长12.12%(日均)和8.84%。

2、跨区送电较快增长

跨区电力电量交易继续保持较快增长,2011年1-10月份,全国跨区送电1422亿千瓦时;其中,华北送华东134亿千瓦时;华北通过特高压送华中36亿千瓦时;东北送华北83亿千瓦时;华东送华中20亿千瓦时;华中送华东328亿千瓦时;华中送南方212亿千瓦时。

2011年1-10月份,各省送出电量合计5307亿千瓦时,同比增长8.3%;其中本月送出515亿千瓦时,同比增长6.82%。进出口电量合计218亿千瓦时,其中进口电量50亿千瓦时,出口电量168亿千瓦时。

西电东送方面,受来水偏枯影响,南方电网"西电东送"电量同比增速已经连续4个月呈现负增长。具体来看,2011年1-10月份,南方电网西电东送870亿千瓦时,同比减少6.79%;西电送广东800亿千瓦时,同比减少7.74%;西电送广西70亿千瓦时,同比增长5.72%。

五、用电市场情况

1、全社会用电量平稳增长

受国民经济增速回落及季节性因素影响,全社会用电量规模环比继续回落,但整体仍保持平稳增长态势。具体来看,2011年1-10月份,全社会用电量38951亿千瓦时,同比增长11.87%;其中,10月份,全社会用电量为3797亿千瓦时,同比增长11.35%,增速环比下降0.82个百分点。

2、第三产业用电量较快增长

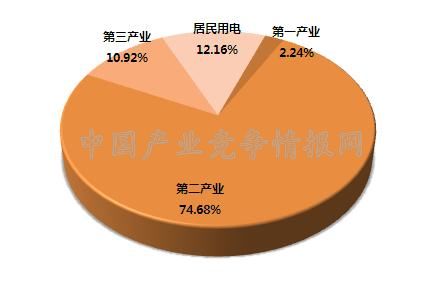

从用电结构来看,2011年1-10月份,第一产业用电量872亿千瓦时,同比增长4.38%,所占比重为2.24%,与去年同期相比下降0.17个百分点。第二产业用电量29089亿千瓦时,同比增长12.16%,所占比重为74.68%,与去年同期相比提高0.28个百分点;第三产业用电量4252亿千瓦时,同比增长13.62%,所占比重为10.92%,与去年同期相比提高0.11个百分点;城乡居民生活用电量4737亿千瓦时,同比增长10.1%,所占比重为12.16%,与去年同期相比下降0.21个百分点。但受季节性和气候因素影响,10月份,第三产业及城乡居民生活用电量同比分别增长10.3%和5.3%,增速明显放缓。

图15 2011年1-10月份全社会用电结构

从工业用电情况来看,工业用电量增速有所回升,轻工业用电量增速继续明显低于重工业增速。2011年1-10月份,全国工业用电量28622亿千瓦时,同比增长12.04%,占全社会用电量的比重为73.48%;其中,轻工业用电量4806亿千瓦时,同比增长9.26%,占全社会用电量的比重为12.34%;重工业用电量23815亿千瓦时,同比增长12.62%,占全社会用电量的比重为61.14%。

从高载能行业用电情况来看,2011年1-10月份,化工、建材、黑色金属冶炼、有色金属冶炼四大重点行业用电量合计12786亿千瓦时,同比增长12.8%。其中,10月份,化工、建材、黑色金属冶炼、有色金属冶炼四大重点行业用电量合计1303亿千瓦时,比上月略有增加,同比增长15.5%,对全社会用电量增长的贡献率为45.2%。

3、各地区用电量均呈现增长态势

从各区域的用电量增长情况来看,2011年1-10月份,各省市累计用电量均呈现增长态势。数据显示,2011年1-10月份,用电量同比增长超过全国平均水平(11.87%)的省份依次为:新疆(28.40%)、宁夏(24.64%)、内蒙古(20.88%)、江西(19.06%)、青海(18.88%)、云南(17.47%)、海南(16.34%)、福建(16.14%)、重庆(15.79%)、甘肃(14.71%)、陕西(14.51%)、四川(13.29%)、安徽(12.62%)、贵州(12.45%)、山西(12.43%)、广西(11.92%)。

六、主要技术经济指标完成情况

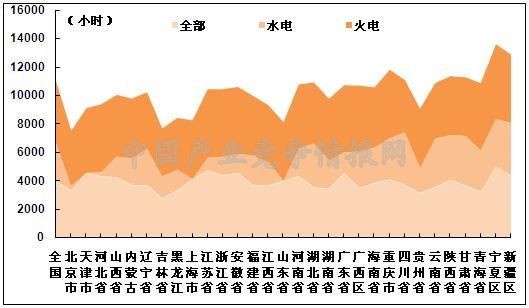

2011年1-10月,全国发电设备累计平均利用小时为3971小时,比去年同期增长60小时。其中,水电设备平均利用小时为2639小时,比去年同期下降379小时;火电设备平均利用小时为4391小时,比去年同期增长214小时。火电设备平均利用小时高于全国平均水平的省份依次为宁夏、重庆、江苏、新疆、河北、浙江、青海、安徽、广东、广西、天津、河南。

图16 2011年10月全国各地区发电设备累计平均利用小时比较

2011年1-10月份,全国供电煤耗率为329克/千瓦时,比去年同期下降5克/千瓦时。全国发电厂累计厂用电率5.48%,其中水电0.40%,火电6.31%。

七、企业经营情况

2011年以来,宏观经济运行总体良好,全国电力需求总体旺盛,全社会发、用电量较快增长,行业整体效益有所提升,但因主要燃料价格持续高位运行,电价调整政策对电力生产业盈利提升作用有限,电力生产业与电力供应业盈利能力仍呈分化态势。国家统计局发布数据显示,2011年1-9月,电力、热力的生产和供应业实现利润1088.4亿元,同比增长0.69%;其中,电力生产业实现利润517.66亿元,同比下降19.51%;电力供应业实现利润613.87亿元,同比增长30.62%。

1、电力生产业经济效益

总体来看,受益于国民经济平稳较快发展和电价调整政策的逐步落实,2011年1-9月,电力生产业保持良好营运能力与成长能力;但由于主要燃料成本居高不下及货币政策持续偏紧,公司营业费用、财务费用、利息支出等快速增加,利润总额持续下滑,资产负债率和产权比率依旧高企,电力生产业整体盈利能力、偿债能力有待提升。

表1 2011年1-9月电力生产业主要经济效益指标完成情况

| 单位:亿元,% | 本年 | 上年 | 本年同比增长 |

| 主营业务收入 | 11375.48 | 9559.41 | 19 |

| 主营业务成本 | 9930.49 | 8121.11 | 22.28 |

| 主营业务税金及附加 | 61.64 | 44.04 | 39.97 |

| 营业费用 | 22.03 | 15.67 | 40.58 |

| 管理费用 | 223.91 | 203.6 | 9.97 |

| 财务费用 | 871.42 | 712.63 | 22.28 |

| 利息支出 | 859.42 | 692.73 | 24.06 |

| 利润总额 | 517.66 | 643.16 | -19.51 |

| 资产总额 | 42530.71 | 38252.71 | 11.18 |

| 负债总额 | 31012.18 | 27724.97 | 11.86 |

| 应收账款 | 1636.2 | 1461.01 | 11.99 |

| 亏损企业亏损总额 | 425.38 | 309.3 | 37.53 |

注:国家统计局自2011年起对工业财务状况统计制度进行调整:第一,执行新的规模以上工业企业统计起点标准。规模以上工业企业统计起点标准由原来的年主营业务收入500万元,调整为年主营业务收入2000万元。第二,增加了全国规模以上工业经济效益信息的发布频率。2011年以前,国家统计局分别在3月份、6月份、9月份、12月份发布全国规模以上工业企业2月、5月、8月、11月经济效益指标数据。从2011年起,改为按月发布。

从盈利能力方面来看,今年以来,国民经济平稳较快增长,电力需求旺盛,发电量保持较高水平,电力生产业主营业务收入保持较高增速,但因主要燃料价格高位运行,同时受营业费用、财务费用、利息支出较快增长等因素影响,电力生产业利润总额同比降幅进一步扩大。国家统计局数据显示,2011年1-9月,电力生产企业累计主营业务收入11357.48亿元,同比增长19.00%,增幅与今年上半年相比下降0.13个百分点。1-9月累计完成利润总额517.66亿元,同比下降19.51%,降幅与今年上半年相比扩大4.44个百分点。

从数据来看,2011年1-9月,电力生产业销售毛利率、销售净利率、主营业务利润率、成本费用利润率分别为12.07%、11.97%、12.16%、4.69%;分别比上年同期下降2.34个百分点、2.45个百分点、2.42个百分点、2.42个百分点。主要利润率较上年同期继续明显下降,表明电力生产业行业盈利能力仍有待提升。

从偿债能力方面来看,电力生产业总负债增速略快于总资产增速,资产负债率和产权比率依旧高企,仍面临较高的财务风险,企业长期偿债能力有限。国家统计局数据显示,截止2011年9月,电力生产业资产和负债总额分别为42530.71亿元和31012.18亿元,同比分别增长11.18%和11.86%,总负债增速比总资产增速快0.67个百分点;根据国家统计局数据计算可得,电力生产业资产负债率为72.94%,比今年上半年提高0.27个百分点,比上年同期提高0.44个百分点;电力生产业产权比率为269.34%,比今年上半年提高3.64个百分点,比上年同期提高5.89个百分点;电力生产业资产负债率和产权比率比今年上半年及上年同期均有所提高,表明企业整体偿债能力仍处于下降状态。

利息保障倍数同比继续下滑,电力生产业企业偿付利息能力下降,企业总体偿债的安全性与稳定性有待改善。国家统计局数据显示,2011年1-9月,电力生产业累计利息支出为859.42亿元,同比增长24.06%,增幅与今年上半年相比提高1个百分点。息税前利润为1377.08亿元,同比增长3.08%。根据国家统计局数据计算可得,利息保障倍数为1.6倍,与上年同期相比下降0.33倍。

随着今年4月份以来电价调控政策的逐步落实,电力生产业企业亏损面有所下降;但因煤炭价格持续高位运行,货币信贷政策持续偏紧,发电成本压力难以缓解,公司财务费用持续攀升,电力生产业亏损企业亏损程度仍在加深。2011年1-9月,电力生产业共有933个企业发生亏损,与今年上半年相比减少73个,比上年同期增加147个;亏损企业单位数同比增长18.7%;亏损面由今年上半年的36.24%下降至33.29%,但亏损企业亏损总额为425.38亿元,同比增长37.53%,增速与今年上半年相比提高10.62个百分点。

从营运能力方面来看,电力生产业应收账款增速明显低于主营业务收入增速,使得应收账款占主营业务收入的比重继续下降,企业营运能力继续提升。2011年1-9月,电力生产业应收账款为1636.2亿元,同比增长11.99%;根据国家统计局数据计算可得,应收账款占年化后主营业务收入的比重为14.38%,比今年上半年下降7.41个百分点,比上年同期下降0.9个百分点。

另外,整体来看,电力生产业对流动资产利用效果相对较好。根据国家统计局数据计算可得,2011年1-9月,电力生产业年化后的流动资产周转次数为6.33次,比今年上半年加快2.09次。

从成长能力方面来看,2011年1-9月,电力生产业主营业务收入、总资产以及所有者权益均保持稳定增长,但增速比今年上半年略有放缓,说明企业的成长能力依旧较好,但也要注意防范风险。根据国家统计局数据计算可得,2011年1-9月,电力生产业所有者权益为11518.53亿元,同比增长9.4%。

2、电力供应业经济效益

从各项经济效益指标来看,2011年1-9月,电力供应业偿债能力有所提升;营运能力及成长能力继续改善;盈利能力保持在良好水平,但盈利能力减弱的风险仍在积聚。

表2 2011年1-9月电力供应业主要经济效益指标完成情况

| 单位:亿元,% | 本年 | 上年 | 本年同比增长 |

| 主营业务收入 | 20556.55 | 17926.66 | 14.67 |

| 主营业务成本 | 19502.61 | 17044.85 | 14.42 |

| 主营业务税金及附加 | 83.5 | 68.35 | 22.17 |

| 营业费用 | 20.81 | 19.28 | 7.96 |

| 管理费用 | 115.67 | 110.64 | 4.55 |

| 财务费用 | 328.66 | 325.77 | 0.89 |

| 利息支出 | 309.49 | 319.49 | -3.13 |

| 利润总额 | 613.87 | 469.98 | 30.62 |

| 资产总额 | 34356.77 | 31434.92 | 9.29 |

| 负债总额 | 20131.91 | 18964.52 | 6.16 |

| 应收账款净额 | 533.25 | 529.44 | 0.72 |

| 亏损企业亏损总额 | 43.45 | 12.33 | 252.48 |

从盈利能力方面来看,2011年1-9月,受益于电力需求旺盛,全社会用电量较快增长,电力供应业主营业务收入仍保持较高增速,但受上网电价调整政策影响,利润增速同比明显放缓。国家统计局数据显示,2011年1-9月,电力供应业累计主营业务收入20556.55亿元,同比增长11.67%;累计完成利润总额613.87亿元,同比增长30.62%,增幅与今年上半年相比下降7.35个百分点。

1-9月,电力供应业销售毛利率、销售净利率、主营业务利润率、成本费用利润率仍处于较低水平,但较上年同期均有所提高。具体来看,2011年1-9月,电力供应业销售毛利率、销售净利率、主营业务利润率、成本费用利润率分别为5.13%、4.62%、4.72%、3.07%,与上年同期相比分别提高0.21个百分点、0.19个百分点、0.18个百分点和0.39个百分点。

总体来看,受旺盛的电力需求支撑,电力供应业盈利能力保持在良好水平,但受电价调整政策及财务费用增加等因素影响,其盈利能力减弱的风险仍在积聚。

从偿债能力方面来看,电力供应业资产增速仍明显高于负债增速,与上年同期相比,资产负债率与产权比率均呈下降态势,且显著低于电力生产业,企业面临的财务风险降低,长期偿债能力有所提升。国家统计局数据显示,截止2011年9月,电力供应业资产和负债总额分别为34356.77亿元和20131.91亿元,同比分别增长9.29%和6.16%,资产增速高于负债增速3.13个百分点。根据国家统计局数据计算可得,电力供应业资产负债率为58.59%,与上年同期相比下降1.73个百分点。同期,电力供应业产权比率为141.53%,与上年同期相比下降10.55个百分点。

利息保障倍数有所上升,偿债的安全性和稳定性略有提升。国家统计局数据显示,2011年1-9月,电力供应业累计利息支出为309.49亿元,同比下降3.13%,今年上半年为同比上升1.34%。息税前利润923.36亿元,与今年上半年相比增加317.59亿元,与上年同期相比增加133.9亿元。根据国家统计局数据计算可得,1-9月,电力供应业利息保障倍数为2.98倍,与上年同期相比提高0.51倍。

电力供应业企业亏损面有所下降,但亏损度明显加深。国家统计局数据显示,2011年1-9月,电力供应业共有209个企业发生亏损,比今年上半年减少31个,比上年同期增加16个;企业亏损面由今年上半年的15.44%下降至13.45%。亏损企业亏损总额为43.45亿元,与今年上半年相比增加12.36亿元,与上年同期相比增加31.12亿元;同比增长252.48%,增幅出现大幅攀升。

从营运能力方面来看,应收账款占主营业务收入的比重继续呈下降态势,说明电力供应业对应收账款的管理效率不断提高,同时流动资产保持较快周转速度,行业流动资产利用效率有所提高,行业营运能力进一步改善。国家统计局数据显示,2011年1-9月,电力供应业应收账款总额为533.25亿元,同比增长0.72%。根据国家统计局数据计算可得,应收账款占年化后主营业务收入的比重为2.59%,比今年上半年下降2.13个百分点,比上年同期下降0.36个百分点。电力供应业年化后的流动资产周转次数为15.64次,比今年上半年加快5.39次,比上年同期也略有提高。

从成长能力方面来看,电力供应业主营业务收入、总资产及所有者权益均保持稳定增长,企业成长能力继续向好。根据国家统计局数据计算可得,2011年1-9月,电力供应业所有者权益为14224.86亿元,与今年上半年相比增加258.01亿元,与上年同期相比增加1754.46亿元;同比增长14.1%。

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 1

- 2

- 3

- 4