一、医药行业整体运行情况

2014年1-3月,医药行业运行呈现以下特点:一是受大部分企业完成新版GMP认证和我国经济发展模式转变影响,医药行业固定资产投资增速继续下滑;二是春节因素以及未通过新版GMP认证企业停产导致企业开工率降低,医药行业增加值增速进一步放缓;三是随着不利因素逐渐消融与冬季消费旺季的延续,中西药品零售情况有所好转;四是出口额增速低位恢复,进口额进入相对平稳的增长轨道;五是受销售增速回落、单位成本和费用上升等因素的影响,医药企业盈利能力下降。

二、医药行业投资情况

1、固定资产投资情况

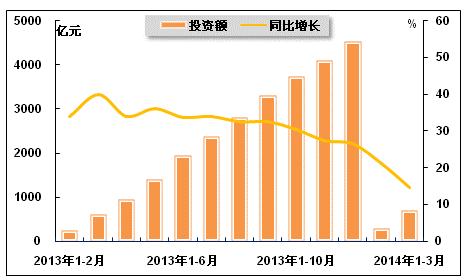

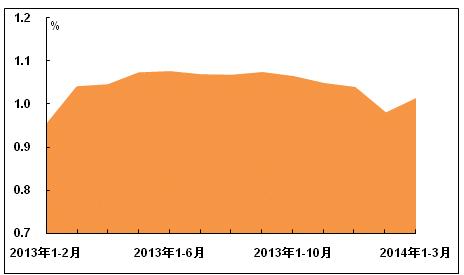

2013年,受药品生产质量管理规范(GMP)稳步推进、新版《药品经营质量管理规范》(GSP)实施以及节能减排力度加大等因素影响,医药行业固定资产投资增速保持在25%以上的较高水平,且明显高于全社会固定资产投资增速。进入2014年,由于全国范围内已经有六成无菌药品生产企业完成GMP改造,加之我国依靠投资拉动经济发展模式发生转变,医药行业固定资产投资增速开始放缓。国家统计局数据显示,2014年1-3月,医药行业完成投资额691.0亿元,同比增长14.5%,增速较2014年1-2月和上年同期分别回落6.7和25.5个百分点;医药行业投资额占同期全国总量的1.0%,占比与2014年1-2月和上年同期持平。

2013年2月-2014年3月医药行业投资额及其增速走势图

根据《医药工业“十二五”发展规划》,“十二五”时期,医药工业增加值年均增长16%,由此可见,医药行业增加值增长率还具有一定的提升空间。

2、主要产品产量情况

(1)化学药品原药产量情况

2013年,由于面临市场需求下降、生产成本提高、产品价格下滑、欧盟“62号令”正式执行等多重压力,化学药品原药企业开工意愿明显下降,部分企业甚至选择停产保价,化学药品原药累计产量进一步萎缩,行业前景不容乐观。进入2014年,由于同比基数相对较低,化学药品原药产量增速转负为正。国家统计局数据显示,2014年3月份,生产化学药品原药25.4万吨,同比上升4.1%,增速较降幅较上年同期放缓0.7个百分点,日平均产量8,208.3吨;2014年1-3月,生产化学药品原药68.3万吨,同比上升5.9%,而上期同比下降6.7%,增速较上年同期下降0.7个百分点。

2013年2月-2014年3月医药行业投资额占比情况图

国家药监总局数据显示:全国共有1,319家无菌药品生产企业,截止到2013年12月31日,已有870家提出新修订药品GMP认证申请,占全部企业总数的66%,其中,855家已完成现场检查,通过检查并公告的企业有796家,占全部企业数量的60.3%。这些企业生产的品种覆盖《国家基本药物目录》(2012年版)中收载的全部无菌药品;国家医保药品目录(2013年)中收载的无菌药品覆盖率也达98.7%;总体产能已达到2012年无菌药品市场实际需求的160%以上,能够满足市场供应。

根据规定,除无菌药品外的其他药品,均应在2015年12月31日前达到新修订药品GMP的要求。但从目前来看,部分药品生产企业因经营状况问题、重视程度不够或处于改造之中,对新修订药品GMP认证工作仍存观望态度,推进新修订药品GMP认证的进度迟缓。因此,预计2014-2015年度,医药企业仍将投入大量资金进行新版GMP、新版GSP、厂房搬迁改建以及新生产线的建设,且2015年将达到峰值,预计2014年医药行业固定资产投资有望保持20%左右水平。

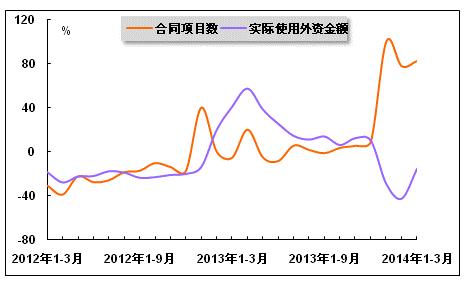

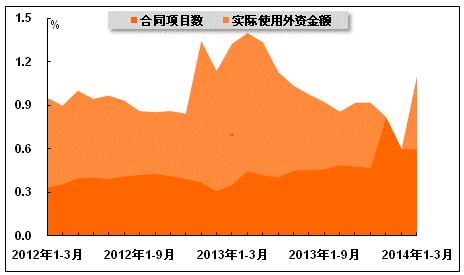

2、吸收外资情况

2013年,医药行业利用外资形势继续朝着提高综合优势和总体效益的方向在发展,这在相当程度上证明了我国医药经济的竞争力和国际投资者对我国医药投资环境的认可,也和上年同期基数比较低有关。进入2014年,尽管国际投资形势较为低迷,但我国医药行业投资环境总体上是在不断改善和进步中,特别是十八届三中全会《决定》提出,推进医疗等服务业领域向外资有序开放,进一步增强外资对我国医药行业的投资信心。国家统计局数据显示,2014年1-3月,医药行业外商直接投资合同项目31个,较上年同期增加14个,占全国总量的比重为0.6%,占比较上年同期扩大0.2个百分点;医药行业实际使用外资金额为33,483万美元,同比下降15.4%,降幅较2014年1-2月收窄27.3个百分点,而上年同期为同比上升41.0%,占全国总量的比重为1.1%,占比较上年同期缩小0.2个百分点。

2012年3月-2014年3月医药行业利用外资合同项目数和金额增速走势图

2012年3月-2014年3月医药行业利用外资合同项目和金额占比情况图

2014年,我国医药行业利用外资规模仍将保持相对稳定。主要原因有三点:一是我国宏观经济增速企稳,这是稳定利用外资规模的基础性因素;二是从总体上看我国医药行业利用外资保持增长的主要动力并未消失;三是大多数跨国医药公司认为中国的战略地位更加重要,仍然将中国作为主要投资目的地之一。但不容忽视的是,在全球经济形势复杂多变的大背景下,国内经济持续稳定发展面临一些压力和挑战,如外需不足、劳动力等生产要素价格攀升等因素,对我国医药行业投资环境产生一定影响。

三、医药行业生产情况

1、工业增加值情况

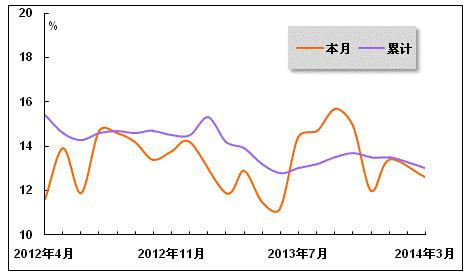

2013年,受整体需求依然不振及产能过剩的制约,医药行业生产动力不足,补库存推后,增加值增长率明显低于上年同期水平。进入2014年,受春节因素及部分无菌药品企业未通过新版GMP认证停产影响,企业开工率有所下降,虽然3月份状况开始有所好转,但1-3月累计增加值增长率仍进一步放缓。国家统计局数据显示,2014年3月份,医药行业增加值增长率为12.6%,较上年同期回升0.7个百分点;2014年1-3月,医药行业增加值增长率为13.0%,增速较2014年1-2月和上年同期分别回落0.3和1.2个百分点。

2012年4月-2014年3月医药行业增加值增长率走势图

根据《医药工业“十二五”发展规划》,“十二五”时期,医药工业增加值年均增长16%,由此可见,医药行业增加值增长率还具有一定的提升空间。

2、主要产品产量情况

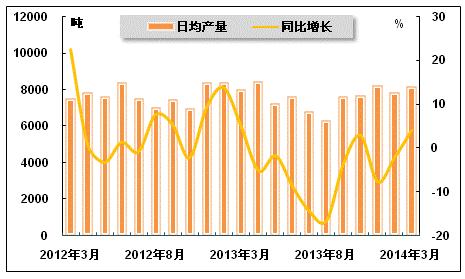

(1)化学药品原药产量情况

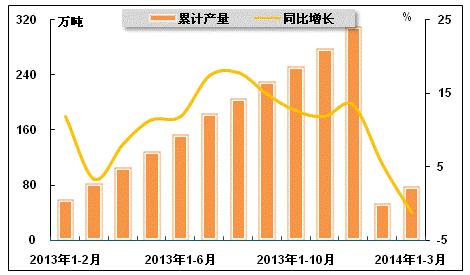

2013年,由于面临市场需求下降、生产成本提高、产品价格下滑、欧盟“62号令”正式执行等多重压力,化学药品原药企业开工意愿明显下降,部分企业甚至选择停产保价,化学药品原药累计产量进一步萎缩,行业前景不容乐观。进入2014年,由于同比基数相对较低,化学药品原药产量增速转负为正。国家统计局数据显示,2014年3月份,生产化学药品原药25.4万吨,同比上升4.1%,增速较降幅较上年同期放缓0.7个百分点,日平均产量8,208.3吨;2014年1-3月,生产化学药品原药68.3万吨,同比上升5.9%,而上期同比下降6.7%,增速较上年同期下降0.7个百分点。

前瞻产业研究院发布的《2013-2017年中国化学原料药行业产销需求与投资预测分析报告》预计,2016年,我国化学原料药产量增速将逐渐回升至10%左右。据此推断,到2017年,我国化学原料药产量将达到450万吨左右。

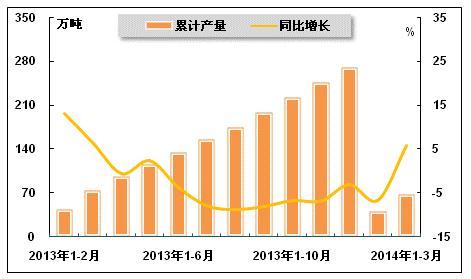

(2)中成药产量情况

2013年,受中药材等原材料价格持续上涨、主产地区阴雨天气频发以及四川雅安地震等因素的影响,中成药企业生产积极性有所下降,中成药产量增速不及上年同期水平。进入2014年,由于中药材主产区频现恶劣天气,中成药产量增速进一步放缓。国家统计局数据显示,2014年3月份,生产中成药25.7万吨,同比下降10.4%,而上年同期为同比增长9.1%,日平均产量8,279.3吨;2014年1-3月,生产中成药78.2万吨,同比下降1.2%,上年同期为同比增长3.3%。

2012年3月-2014年3月化学药品原药日平均产量及其增速走势图

2013年2月-2014年3月化学药品原药产量及其增速走势图

前瞻产业研究院发布的《2013-2017年中国化学原料药行业产销需求与投资预测分析报告》预计,2016年,我国化学原料药产量增速将逐渐回升至10%左右。据此推断,到2017年,我国化学原料药产量将达到450万吨左右。

(2)中成药产量情况

2013年,受中药材等原材料价格持续上涨、主产地区阴雨天气频发以及四川雅安地震等因素的影响,中成药企业生产积极性有所下降,中成药产量增速不及上年同期水平。进入2014年,由于中药材主产区频现恶劣天气,中成药产量增速进一步放缓。国家统计局数据显示,2014年3月份,生产中成药25.7万吨,同比下降10.4%,而上年同期为同比增长9.1%,日平均产量8,279.3吨;2014年1-3月,生产中成药78.2万吨,同比下降1.2%,上年同期为同比增长3.3%。

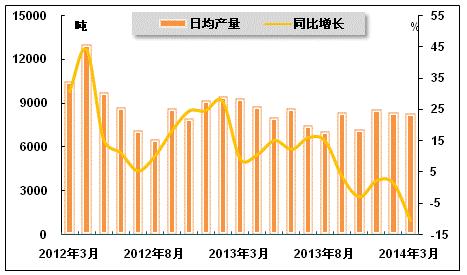

2012年3月-2014年3月中成药日平均产量及其增速走势图

2013年2月-2014年3月中成药产量及其增速走势图

四、医药行业销售情况

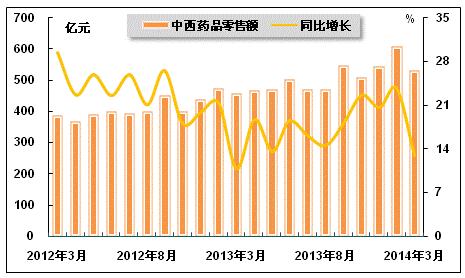

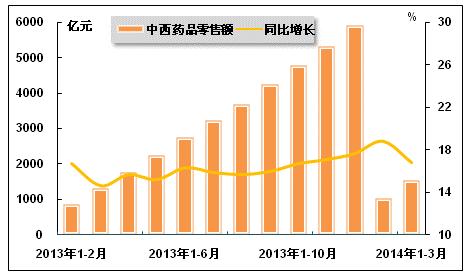

2013年,随着医药卫生体制改革逐渐步入深水区,医保支出增速有所放缓、医保付费实行总额控制、药品零加成试点扩大等因素给医疗机构药品需求带来一定程度的负面影响,中西药品零售情况不及上年同期水平。2014年以来,随着不利因素逐渐消融与冬季消费旺季的延续,中西药品零售情况较上年同期有所好转。国家统计局数据显示,2014年3月份,中西药品零售额532亿元,同比增长13.0%,增速较上年同期回升2.2个百分点;2014年1-3月,中西药品零售额为1,544亿元,同比增长16.8%,增速较2014年1-2月回落2.0个百分点,较上年同期回升2.2个百分点。

2012年3月-2014年3月中西药品单月零售总额及其增速走势图

2013年2月-2014年3月中西药品累计零售总额及其增速走势图

当前,我国医药消费市场面临的形势依然比较复杂。一方面,我国仍处于快速老龄化阶段,每年新增596万老年人口;随着“单独二胎”政策在全国的逐渐放开,加之大病保险的范围不断扩大,由此带来的刚性医药需求不断增长。另一方面,2014年是基本药物招标大年,从已经开展基药招标的省份来看,“唯低价是取”的基本方向依旧,招标采购价格呈继续下降趋势;同时今年上半年中成药降价方案即将发布,中成药降价已成定局。在多方因素影响之下,预计2014年我国医药零售市场或将呈现价跌量升情况。

五、医药行业进出口情况

1、进出口情况

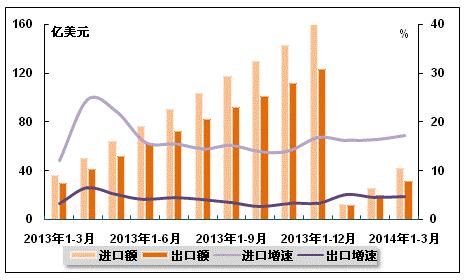

2013年,得益于全球第三大医药消费市场的进口拉动,我国医药外贸继续保持稳定增长的势头,但面临的困难不容小觑。其中,医药品出口额增速与上年同期相比有所恢复,但仍处于较低水平,且出口额占进出口贸易总额的比重有所降低,反映出我国医药产品出口发展形势严峻,转型升级任重道远;医药品进口额占我国医药进出口贸易总额的比重进一步提升,说明进口对我国医药外贸增长的拉动作用更加明显,但由于国产药品对进口药品的替代效应逐渐显现,加之“医保控费”以及GSK贿赂事件导致医疗机构对高端进口药品的需求有所下降,医药品进口额进入相对平稳的增长轨道。进入2014年,尽管我国医药外贸发展仍面临严峻考验,但是随着我国医药企业转型升级的推进、国际化的深入,我国医药外贸面临的机遇仍大于挑战。海关总署数据显示,2014年1-3月,医药行业进出口总值为74.2亿美元,同比增长11.5%,增速较2014年1-2月和上年同期分别回升0.5和4.7个百分点。其中,出口额31.6亿美元,同比增长4.7%,增速较2014年1-2月和上年同期分别回升0.2和1.4个百分点;进口额42.6亿美元,同比增长17.3%,增速较2014年1-2月和上年同期分别回升0.9和5.1个百分点;贸易逆差11.1亿美元。

2013年3月-2014年3月医药品进出口额及其增速走势图

未来一段时期,预计我国医药进出口增长率将维持在10%左右。其中,国内医药市场发展相对乐观,进口需求或将继续保持较快发展;传统大宗原料药出口将进入长期下行通道;医药产品转型将进一步加快;企业国际化步伐将明显加快。从中长期来看,国际医药分工转移有望使中国拥有更多后发优势。鉴于我国拥有完善的产业配套和加工能力,出口企业的比较优势仍然存在,我国作为全球制造工厂的地位不会改变,国际市场的无限商机将促进更多的企业“走出去”,将国际优势资源为我所用。在这一预期下,我国医药外贸有望进入一个相对较长的复杂时期,不稳定、不确定因素将会增加。

2、出口交货值情况

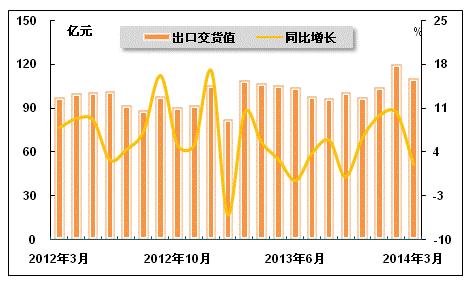

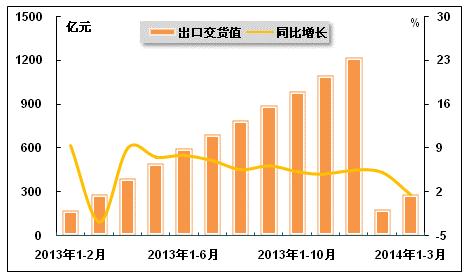

2013年,受针对化学原料药的贸易保护和非技术性贸易壁垒频发、国内化学原料药市场供大于求的矛盾十分突出的拖累,医药行业出口交货值增长乏力。进入2014年,这种趋势仍在延续。国家统计局数据显示,2014年3月份,医药行业实现出口交货值110.7亿元,同比增长2.0%,增速较上年同期回落8.3个百分点;2014年1-3月,医药行业实现出口交货值286亿元,同比增长1.4%,增速较2014年1-2月和上年同期分别回落0.3和7.6个百分点。

2012年3月-2014年3月医药行业单月出口交货值及其增速走势图

2013年2月-2014年3月医药行业累计出口交货值及其增速走势图

当前,我国医药出口正面临痛苦的转型,原料药行业尽管颓势已现,但仍是我国医药产业在全球市场竞争中的优势所在。目前,我国医药出口亟待逐步扭转依赖于原料药的格局,发现新的增长点,在全球医药产业链中重新定位。

六、医药行业价格情况

1、工业生产者出厂价格情况

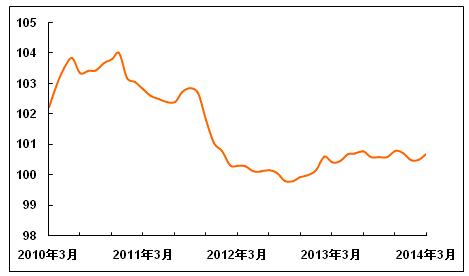

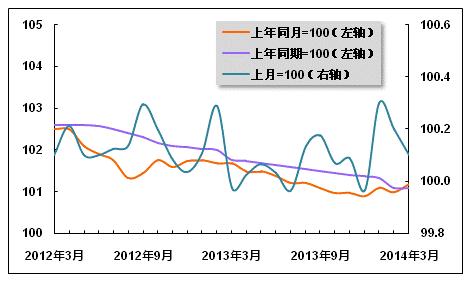

2013年以来,随着药品降价政策的影响逐渐消融,医药行业生产者出厂价格基本上延续了2012年10月份以来的回升势头。进入2014年,医药行业价格指数继续位于临界值之上。国家统计局数据显示,2014年3月份,医药行业工业生产者出厂价格同比上涨0.7%,涨幅较上月和上年同期分别扩大0.2和0.3个百分点。

2010年3月-2014年3月医药行业PPI走势图

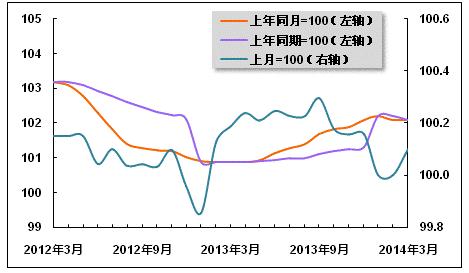

3、中西药品及医疗保健用品零售价格指数情况

进入2014年,中西药品及医疗保健用品零售价格稳中略升。国家统计局数据显示,2014年3月份,中西药品及医疗保健用品零售价格同比上涨2.1%,涨幅较上年同月扩大1.2个百分点,环比上涨0.1%,涨幅较上月微升0.1个百分点;2014年1-3月,中西药品及医疗保健用品零售价格同比上涨2.1%,涨幅较上年同期扩大1.2个百分点。

2012年3月-2014年3月中西药品及医疗保健用品零售价格指数走势图

七、医药企业经营情况

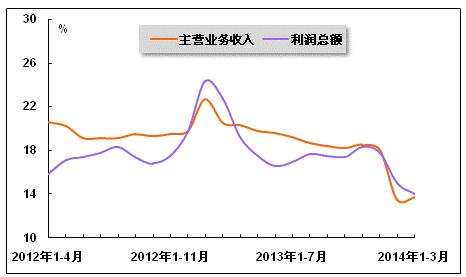

2013年,受财政对医疗卫生领域支出增速放缓、基本药物体系相关补贴有所减少以及反商业贿赂事件的冲击,医药行业收入和利润增速呈现“前高后低”的走势。进入2014年,受销售增速回落、单位成本和费用上升等因素的影响,医药行业收入和利润增速进一步放缓,整体盈利能力下滑,利润增速创2011年以来的历史新低。国家统计局数据显示,2014年1-3月,医药行业实现主营业务收入5,069.3亿元,同比增长13.7%,增速较2014年1-2月回升0.2个百分点,较上年同期回落6.8个百分点;同期,医药行业实现利润总额498.7亿元,同比增长14.0%,增速较2014年1-2月和上年同期分别回落1.0和8.7个百分点。其中,医药行业主营活动利润[1]471.8亿元,同比增长9.4%,增速较2014年1-2月回落3.4个百分点。

2012年4月-2014年3月医药行业收入及利润增速走势图

2014年医药行业外部发展环境整体有利,但也面临不少挑战。综合来看,预计2014年医药经济会维持2013年的增长水平,主营业务收入和利润总额增速有望达到17%左右。针对发展中面临的挑战和问题,医药行业必须加快自身的结构调整和转型升级,重点是加快技术进步和新产品开发,推动兼并重组和优化组织结构,提高制剂国际化水平和培育新的出口增长点,相关部门也应加强引导调控和监管,形成政策合力,营造良好的竞争和发展环境,促进行业持续健康发展。

2、医疗保健和个人用品价格情况

2014年以来,中西药品及医疗保健用品零售价格稳中略升。国家统计局数据显示,2014年3月份,医疗保健和个人用品价格同比上涨1.2%,环比回升0.1个百分点;2014年1-3月,医疗保健和个人用品价格同比上涨1.1%。分产品来看,中药材及中成药价格上涨幅度依旧领先西药和医疗保健服务。目前中药材价格呈现两极分化局面,考虑到今年上半年发改委将发布中成药降价方案,预计未来中药材及中成药价格增速将放缓。

2012年3月-2014年3月医疗保健和个人用品价格指数走势图

- 北京关于申报2017年度商业便民服务设施项目投资补助的通知

- 国家税务总局关于停止执行《注册税务师管理暂行办法》第二十三条有关规定的通知

- 广东省发展改革委关于取消气象部门部分行政审批中介服务收费项目的通知

- 中宣部、国家新闻出版广电总局、国家发改委、财政部、商务部、税务总局、等《关于支持实体书店发展的指导意见》

- 工信部关于征求《电动客车安全技术条件》(征求意见稿)意见的通知

- 环保部 国家发改委 工信部关于支持钢铁煤炭行业化解过剩产能实现脱困发展的意见

- 工信部、国家发展改革委、国家能源局、国家煤矿安监局关于印发钢铁煤炭行业淘汰落后产能专项行动实施方案的通知

- 财政部关于印发《工业企业结构调整专项奖补资金管理办法》的通知

- 四川省知识产权工作领导小组关于印发《2016年四川省知识产权战略纲要实施推进计划》的通知

- 四川省知识产权局关于2016年专利实施与促进专项资金安排情况的公告