1 2011年1季度我国石油行业运行分析

2011年1季度,国内经济继续较快增长,工业、交通运输业等相关行业的发展带动了石油需求增加。石油行业的主要产品产量和销售产值保持较快增长,原油进口量增速放缓。不过,受灾害气候频发、产业结构调整、节能减排政策力度加大以及国际原油价格大幅增长而国内成品油调整没有到位等因素影响,1季度,石油行业两大子行业一些重要经济指标走势出现分歧:油气开采业进入高景气期间,而炼油业利润出现负增长,亏损情况也进一步恶化。

1.1 行业景气情况

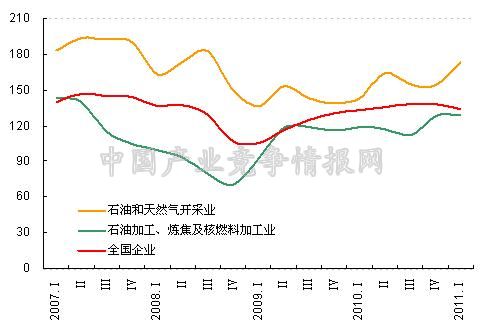

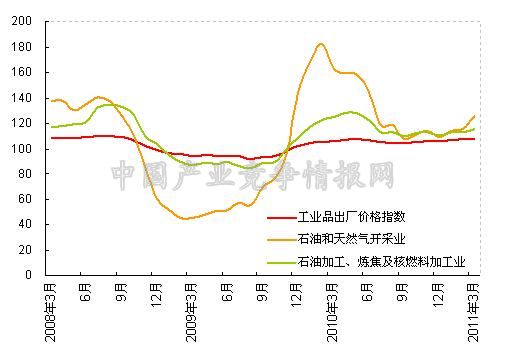

2011年1季度,全国企业景气指数为133.8,比2010年4季度下降4.2点,在连续7个季度上升后开始出现下降。我国的石油行业的两大子行业景气指数却有不同程度提升。其中,石油和天然气开采业景气指数为173.5,比全国企业景气指数高出近40点,较上年同期增加30.3点,比2010年4季度增加19.5点,是自2010年3季度以来的首次强势回升,处于“较强景气区间”,这主要是由于今年以来国际原油价格大幅上涨所至。而且,每年的二、三季度,油气开采业都处于旺季,景气指数会相应走高,而四季度则进入淡季,景气指数因此出现较有规律的波动。

石油加工、炼焦及核燃料加工业景气指数也继续回升,达128.9,比全国企业景气指数低近5点,比上年同期增加10.5点,比2010年4季度略增0.6点,继续处于“较为景气区间”。

图 1 2007年1季度-2011年1季度我国两大石油子行业各季度企业景气指数走势

注:全国企业景气指数是国家统计局对1.95万家各类企业定期进行问卷调查,并根据企业家对宏观经济状况及企业生产经营状况的判断和预期来编制的,能较好地反映宏观经济运行和企业生产经营状况。企业景气指数的数值介于0-200之间,100为景气指数的临界值。当景气指数大于100,表明经济状况趋于上升或改善,处于景气状态,越接近200状态越好;当景气指数小于100时,表明经济状况趋于下降或恶化,处于不景气状态,越接近0状态越差。为更好地分析和理解企业景气指数,我们将景气区间作如下划分:180以上为“非常景气”区间,[180-150]为“较强景气”区间,[150-120]为“较为景气”区间,[120-110]为“相对景气”区间,[110-100]为“微景气”区间,100为景气临界点,(100-90)为“微弱不景气”区间,(90-80)为“相对不景气”区间,(80-50)为“较为不景气”区间,(50-20)为“较重不景气”区间,20以下为“严重不景气”区间。

1.2 固定资产投资情况

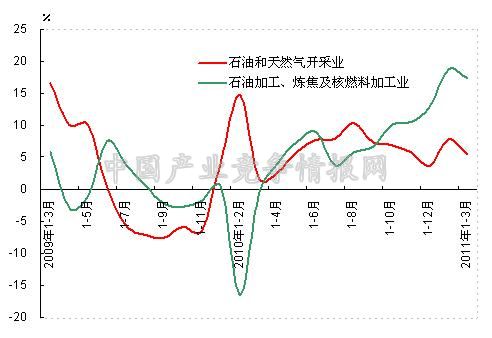

2011年1-3月,我国油气开采业固定资产投资额达294.6亿元,同比增长5.6%,增速比上年同期加快3.9个百分点,比2010年1-12加快2.0个百分点。国际原油价格的快速上涨有力的推动了油气开采业的投资增长。1-3月,石油加工、炼焦及核燃料加工业投资额为267.3亿元,同比增长17.4%,增速比2010年1-12加快4.5个百分点,上年同期是负增长。随着金融危机影响的逐渐消退,除了受危机影响被迫延期的炼油项目纷纷开始建设外,新增炼厂的投资建设步伐也在加快。

表 1 2011年1-3月我国石油行业累计固定资产投资及占全国比重情况

| 全国累计固定资产投资 | 石油和天然气开采业 | 石油加工、炼焦及核燃料加工业 | |

| 实际完成(亿元) | 39464.9 | 294.6 | 267.3 |

| 同比增长(%) | 25 | 5.6 | 17.4 |

| 占全国比重(%) | 100 | 0.7 | 0.7 |

图 2 2009年3月-2011年3月我国石油行业累计固定资产投资同比增长趋势

1.3 生产情况

1.3.1 行业增加值持续增长

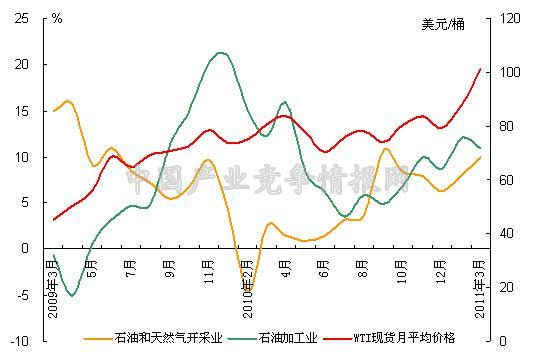

2011年1-3月,油气开采业增加值同比增长10.0%,增速比上年同期提高7.5个百分点,2010年1-12月是负增长;石油加工、炼焦及核燃料加工业增加值同比增长11.0%,增速比上年同期下降9.0个百分点,比2010年1-12月提高1.4个百分点。

石油行业的增加值增速与国际原油价格关系较为密切。2011年以来,随着国际油价的逐渐走高,两个子行业增加值随之回升。不过,原油价格继续波动上涨以及通胀预期加大的时候,对油气开采业的利好会比较突出;而对炼油业来说,如果国内成品油价格做不到适时上调或调整不到位,也是一种“灾难”,2010年下半年大致就是这种情况,因此炼油业增加值高位回落。

图 3 2009年3月-2011年3月我国石油行业累计工业增加值同比增速与WTI原油价格走势

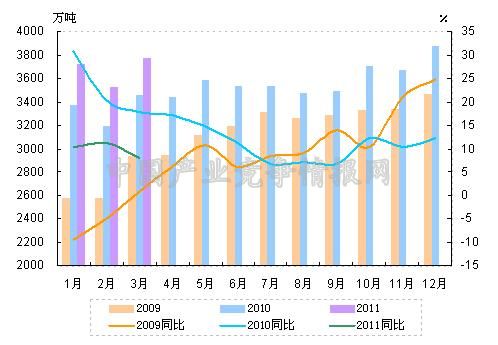

1.3.2 原油产量和加工量增速放缓

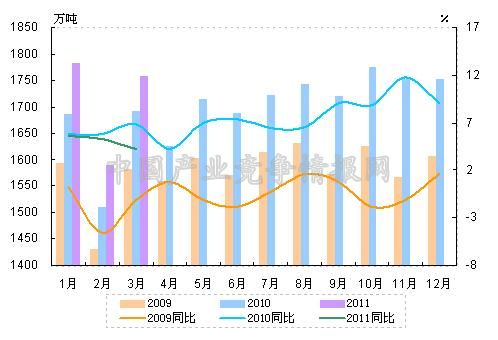

2011年1-3月,我国原油产量累计达5135.6万吨,同比增长6.7%,增速比上年同期加快2.1个百分点,比2010年1-12月略降0.2个百分点;3月份,我国原油产量1757.4万吨,同比增长4.2%,环比增长10.5%。1-3月,原油加工量为11147.8万吨,同比增长10.2%,增速比上年同期下降11.4个百分点,比2010年1-12月下降3.2个百分点;3月份,原油加工量为3766.5万吨,同比增长8.0%,环比增长7.0%。

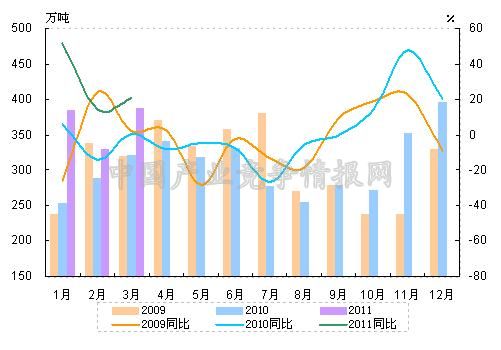

图 4 2009-2011年同期我国原油产量及同比增长率比较

图 5 2009-2011年同期我国原油加工量及同比增长率比较

从三大成品油产量来看,1-3月,汽油产量累计为1989.3万吨,同比增长8.2%,增速比上年同期加快0.5个百分点,比2010年1-12月加快3.1个百分点;煤油产量429.6万吨,同比增长5.1%,增速比上年同期下降28.4个百分点,比2010年1-12月下降10.2个百分点;柴油产量4130.2万吨,同比增长11.5%,增速比上年同期下降10.6个百分点,比2010年1-12月下降0.5个百分点。3月份的汽油产量为664.4万吨,同比增长4.4%,环比下降4.8%;煤油产量146.5万吨,同比增长3.2%,环比增长3.0%;柴油产量1383.5万吨,同比增长9.3%,环比增长8.3%。

1-3月,润滑油产量累计达210.1万吨,同比增长18.0%,增速比上年同期下降12.0个百分点;燃料油产量537.2万吨,同比增长25.7%,增速比上年同期加快13.6个百分点;石脑油产量617.1万吨,同比增长7.1%,增速比上年同期下降70.0个百分点。1-3月,相关产品产量增速之所以同比大幅下降,是由于2010年同期增速相对过快之故,而2010年同期增速较快是因为金融危机的爆发令2009年同期产量基数过小造成的。3月份,润滑油产量82.6万吨,同比增长13.3%,环比增长36.1%;燃料油产量175.6万吨,同比增长16.6%,环比下降1.5%;石脑油产量202.2万吨,同比增长4.9%,环比下降0.1%。

库存方面,2011年4月21日发布的2011年3月份中国石油库存数据显示:3月末中国原油库存(不含储备库存)环比增加2%。3月末成品油(汽柴煤)库存环比下降8%,其中,汽油库存环比下降1.4%;柴油库存环比下降12%;煤油库存环比下降8.5%。

表 2 2011年1-3月我国主要油品产量

| 3月产量 | 同比(%) | 1-3月累计产量(万吨) | 累计同比(%) | |

| (万吨) | ||||

| 汽油 | 664.4 | 4.4 | 1989.3 | 8.2 |

| 煤油 | 146.5 | 3.2 | 429.6 | 5.1 |

| 柴油 | 1383.5 | 9.3 | 4130.2 | 11.5 |

| 润滑油 | 82.6 | 13.3 | 210.1 | 18 |

| 燃料油 | 175.6 | 16.6 | 537.2 | 25.7 |

| 石脑油 | 202.2 | 4.9 | 617.1 | 7.1 |

图 6 2009年3月-2011年3月我国主要油品累计产量同比变化趋势

图 7 2009-2011年同期我国三大成品油月度产量对比

1.4 需求情况

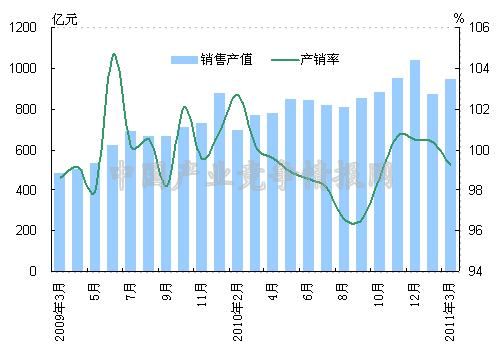

2011年1-3月,我国石油和天然气开采业累计销售产值(现价)为2530.14亿元,同比增长33.2%,增速比上年同期下降25.7个百分点。3月份,该行业销售产值达944.56亿元,同比增长43.7%。1-3月,该行业的产销率为99.9%,同比下降0.19个百分点,3月产销率为99.2%,同比下降0.95个百分点,处于供求较为平衡状态。

图 8 2009年3月-2011年3月我国油气开采业单月销售产值和产销率

注:每年一月份的统计数据缺乏

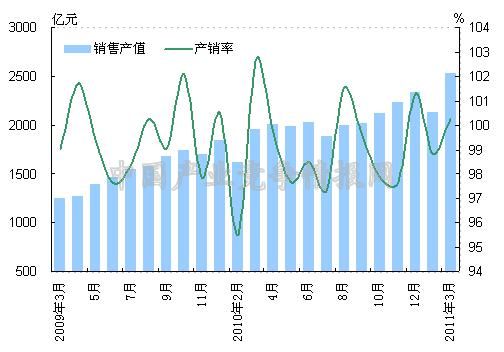

1-3月,原油加工及石油制品业累计销售产值(现价)为6991.69亿元,同比增长31.0%,增速比上年同期下降31.8个百分点。3月份,行业销售产值达2526.27亿元,同比增长30.0%,增速比上年同期下降25.6个百分点。1-3月,原油加工及石油制品业产销率为98.9%,同比下降0.53个百分点,3月份产销率为100.3%,同比下降2.46个百分点。表明3月份产品销售已动用了部分库存,成品油需求较为活跃。

图 9 2009年3月-2011年3月我国炼油业单月销售产值和产销率

注:每年一月份的统计数据缺乏

表观消费量主要是国内产量与净进口之和,由于国内生产企业基本属于"以销定产",因此,产量与净进口能在很大程度上反映国内需求情况。2011年1-3月,我国原油表观消费量为11407.9万吨,同比增长9.5%,增速比上年同期下降12.5个百分点。三大成品油表观消费量为6404.8万吨,同比增长12.2%,增速比上年同期下降2.6个百分点。分产品看,1-3月,汽油、煤油和柴油的表观消费量同比分别增长8.8%、13.6%和13.6%,只有汽油表观消费量增速快于上年同期。

表 3 2011年1-3月我国原油及主要成品油表观消费量及同比增速

| 自年初累计(万吨) | 累计同比增长(%) | |

| 原油 | 11407.9 | 9.5 |

| 汽油 | 1846.4 | 8.8 |

| 煤油 | 436.3 | 13.6 |

| 柴油 | 4122.1 | 13.6 |

图 10 2009年3月-2011年3月我国原油和主要成品油累计表观消费量增速

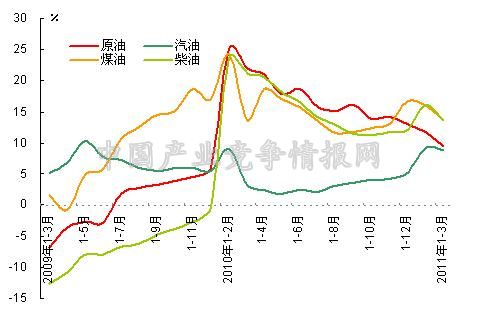

1.5 价格情况

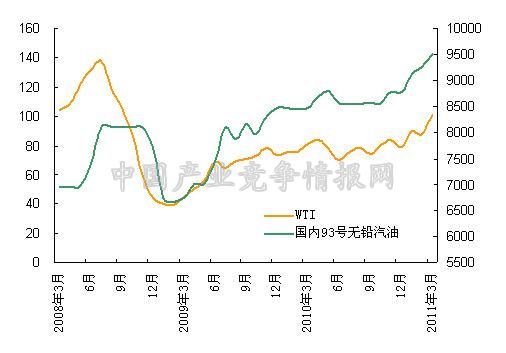

石油和天然气开采业出厂价格涨幅扩大。2011年3月,工业生产者出厂价格同比上涨7.3%,涨幅比上年同期和2010年12月均扩大了1.4个百分点,其涨幅自2010年1月以来连续三个月递增。3月份,石油和天然气开采业出厂价格同比上涨25.8%,涨幅较上年同期下降35.7个百分点,比2010年12月扩大16.8个百分点。油气行业的出厂价格涨幅扩大主要是由于1季度以来国际原油价格大幅攀升造成的。3月份,石油加工、炼焦及核燃料加工业出厂价格同比上涨15.0%,涨幅比上年同期下降9.9个百分点,比2010年12月扩大4.4个百分点。与2010年12月相比,今年3月份油气开采业生产者出厂价格指数(PPI)的涨幅比石油加工、炼焦及核燃料加工业PPI的涨幅要高出12.4点。这表明上游油气产品价格的上涨势头已经超过了下游石油炼化产品价格涨幅,这主要是因为1季度国际原油价格上涨较快,而国内成品油等产品价格调整没有完全到位的缘故。事实上,作为重要的原材料,原油价格的上升有利于油气开采业盈利;但对于炼油业来说,原油价格并不是越高越好,关键还是要看成品油价格能否及时与之联动。

图 11 2008年3月-2011年3月我国PPI指数走势

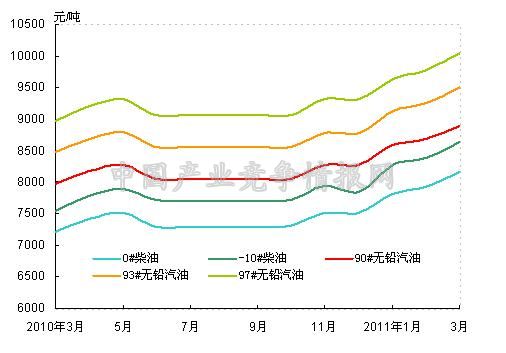

今年以来,通胀预期持续上升,因此,虽然国际油价上涨较快,但是国内成品油价格调整仍然相当谨慎。2011年一季度的唯一一次油价调整是在2011年2月20日,汽油、柴油价格每吨均提高350元,相当于90号汽油全国平均零售价每升上调0.26元,0号柴油全国平均每升上调0.3元,涨幅为4.5%。

图 12 2008年3月-2011年3月WTI原油现货月平均价格和我国93号汽油月平均价格走势

图 13 2010年3月-2011年3月我国主要成品油月平均价格

1.6 进出口情况

1.6.1 原油进口量增速放缓

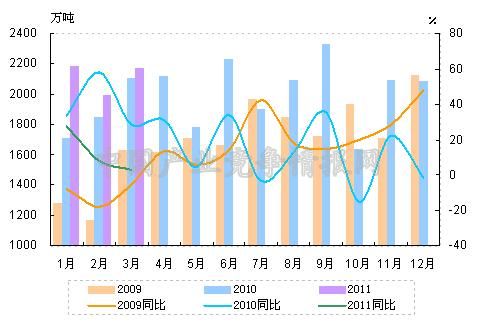

海关总署数据显示,2011年1-3月,我国原油累计进口量达6341万吨,同比增长11.9%,增速比上年同期下降27.1个百分点,比2010年1-12月下降5.6个百分点。3月份我国原油进口2167万吨,同比增长2.9%,环比增长8.6%。1-3月原油累计进口平均价格为689.0美元/吨,同比增长24.5%。进口价格的上涨增加了炼油企业的成本压力。

1-3月,我国原油共出口69万吨,同比增长10.2%。其中,3月份出口34万吨,同比增长21.4%。累计出口平均价格为659.6美元/吨,同比上涨16.2%。

表 4 2010年3月-2011年3月我国原油单月进出口数量和累计平均单价

| 时间 | 进口 | 出口 | ||||||

| 数量 | 累计平均单价 | 数量 | 累计平均单价 | |||||

| 万吨 | 同比% | 美元/吨 | 同比% | 万吨 | 同比% | 美元/吨 | 同比% | |

| 2010年3月 | 2106 | 28.9 | 553.6 | 80.5 | 28 | -40.4 | 567.8 | 61 |

| 4月 | 2117 | 30.9 | 558.7 | 77.2 | 19 | -47.2 | 559.6 | 56.9 |

| 5月 | 1784 | 4.4 | 567.3 | 72.5 | 19 | -59.6 | 550.2 | 49 |

| 6月 | 2227 | 34.1 | 566.3 | 69.6 | 13 | -56.7 | 552.3 | 49.9 |

| 7月 | 1900 | -3.2 | 562.4 | 51.8 | 17 | -60.5 | 545.6 | 42.3 |

| 8月 | 2090 | 13.2 | 559.4 | 45 | 25 | -54.5 | 540.7 | 40.1 |

| 9月 | 2329 | 35.4 | 557.9 | 39.1 | 39 | 0 | 538.8 | 35.5 |

| 10月 | 1639 | -15.3 | 558 | 35.2 | 26 | -27.8 | 543.6 | 34 |

| 11月 | 2091 | 22.1 | 559.8 | 32.1 | 58 | 38.1 | 542.3 | 29.1 |

| 12月 | 2086 | -1.9 | 564.8 | 28.9 | 24 | -33.3 | 544.9 | 28.2 |

| 2011年1月 | 2180 | 27.4 | 650.5 | 18.3 | 28 | 115.4 | 565.4 | 2.2 |

| 2月 | 1995 | 7.8 | 663.3 | 19.4 | 8 | -63.6 | 551.7 | -4.6 |

| 3月 | 2167 | 2.9 | 689 | 24.5 | 34 | 21.4 | 659.6 | 16.2 |

注:此处平均单价=自年初累计进口金额/累计进口数量

图 14 2008-2010年各月我国原油进口量及同比增长率

1.6.2 成品油出口量增速回落

2011年1-3月,我国成品油进口量为1103万吨,同比增长27.7%,上年同期和2010年1-12月都是负增长。3月份,我国进口成品油388万吨,同比增长20.5%,环比增长17.6%。1-3月,我国成品油出口量为658万吨,同比下降5.2%,上年同期是增长66.4%。3月份成品油出口量258万吨,同比下降2.3%,环比增长38.7%。成品油进口量加快增长而出口量下降表明炼油企业是以满足国内市场的成品油供应为主,这也从一个方面反映了国内成品油供应有趋紧的苗头。

表 5 2010年3月-2011年3月我国成品油单月进出口数量和平均单价

| 时间 | 进口 | 出口 | ||||||

| 数量 | 累计平均单价 | 数量 | 累计平均单价 | |||||

| 万吨 | 同比% | 美元/吨 | 同比% | 万吨 | 同比% | 美元/吨 | 同比% | |

| 2010年3月 | 2106 | 28.9 | 553.6 | 80.5 | 28 | -40.4 | 567.8 | 61 |

| 4月 | 2117 | 30.9 | 558.7 | 77.2 | 19 | -47.2 | 559.6 | 56.9 |

| 5月 | 1784 | 4.4 | 567.3 | 72.5 | 19 | -59.6 | 550.2 | 49 |

| 6月 | 2227 | 34.1 | 566.3 | 69.6 | 13 | -56.7 | 552.3 | 49.9 |

| 7月 | 1900 | -3.2 | 562.4 | 51.8 | 17 | -60.5 | 545.6 | 42.3 |

| 8月 | 2090 | 13.2 | 559.4 | 45 | 25 | -54.5 | 540.7 | 40.1 |

| 9月 | 2329 | 35.4 | 557.9 | 39.1 | 39 | 0 | 538.8 | 35.5 |

| 10月 | 1639 | -15.3 | 558 | 35.2 | 26 | -27.8 | 543.6 | 34 |

| 11月 | 2091 | 22.1 | 559.8 | 32.1 | 58 | 38.1 | 542.3 | 29.1 |

| 12月 | 2086 | -1.9 | 564.8 | 28.9 | 24 | -33.3 | 544.9 | 28.2 |

| 2011年1月 | 2180 | 27.4 | 650.5 | 18.3 | 28 | 115.4 | 565.4 | 2.2 |

| 2月 | 1995 | 7.8 | 663.3 | 19.4 | 8 | -63.6 | 551.7 | -4.6 |

| 3月 | 2167 | 2.9 | 689 | 24.5 | 34 | 21.4 | 659.6 | 16.2 |

注:此处平均单价=自年初累计进口金额/累计进口数量

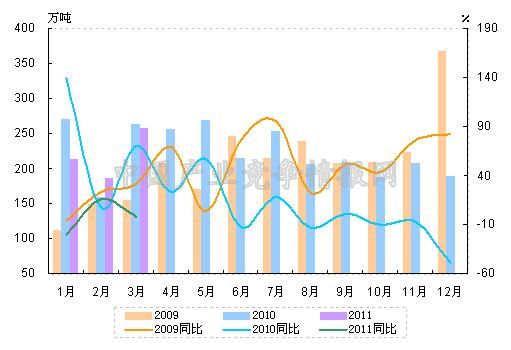

图 15 2009-2011年各月我国成品油进口量及同比增长率

图 16 2009-2011年各月我国成品油出口量及同比增长率

1.7 盈利和亏损情况

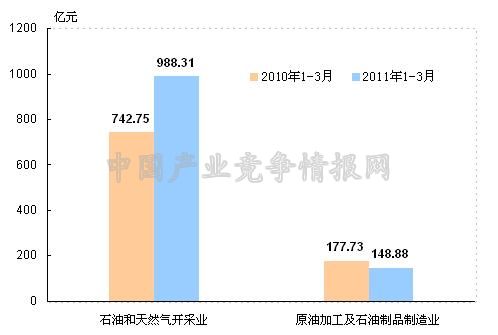

从盈利情况来看,2011年1-3月,石油和天然气开采业主营业务收入总额为2769.78亿元,同比增长33.2%,利润总额为988.31亿元,同比增长33.1%,主营业务收入和利润增长速度都超过了30%,表明国际原油价格快速上涨令该行业获得了较好的盈利情况。1-3月,原油加工及石油制品制造业主营业务收入总额为7100.95亿元,同比增长31.6%,利润总额为148.88亿元,同比下降16.2%。

从亏损情况来看,2010年1-3月,石油和天然气开采业亏损企业70家,占行业总企业单位数的比重(亏损面)为25.5%;亏损企业亏损总额为23.5亿元,同比下降5.4%。原油加工及石油制品制造业亏损企业192家,亏损面为16.4%;亏损企业亏损总额为58.84亿元,同比增长4倍多。

炼油业亏损大幅增长的主要原因是1季度以来,受中东、北非局势持续动荡等因素影响,国际市场原油价格大幅上涨,创出近两年多来的新高。虽然4月7日国家发改委再次上调国内成品油价格,但在目前的原油价格条件下,我国原油、成品油价格仍处于倒挂状态,给炼油企业造成了巨大亏损。以辽宁为例,1季度,辽宁七大炼厂除一家炼制优质沥青的企业盈利外,其余全部亏损,亏损额累计9.6亿元。炼厂亏损拖累了该省石化行业整体效益,炼油业陷入产值增长、但炼得越多亏损越多的尴尬境地。

图 17 2010-2011年同期我国油气开采业和炼油业利润额

图 18 2010-2011年同期我国油气开采业和炼油业亏损额

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 1

- 2

- 3

- 4